債券市場是否迫使美聯準加快加息步伐?

一句話,沒有。讓我們討論一下到底發生了什麼。

米甚

2022年4月25日

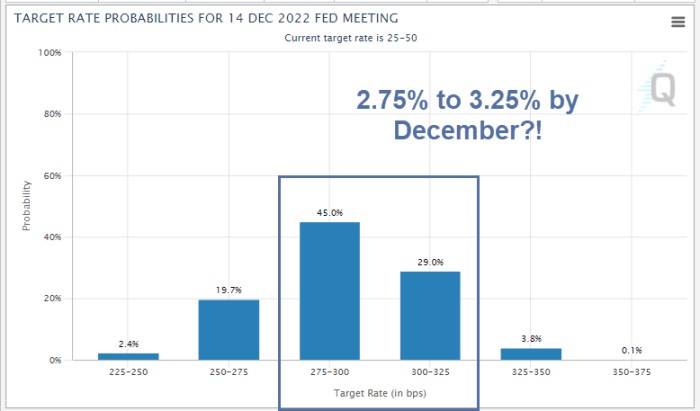

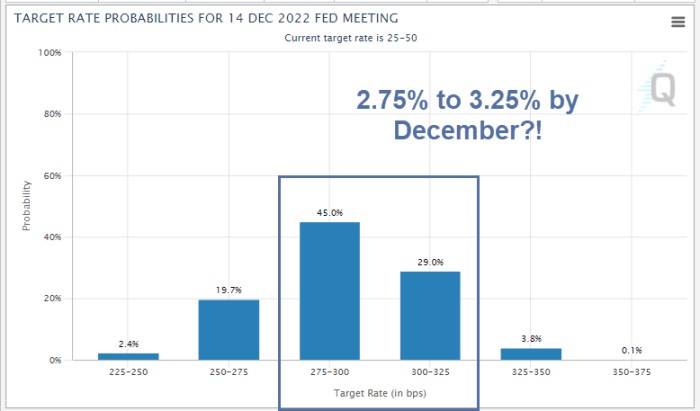

2022年12月加息概率

5月和6月加息半個點?

昨天,我注意到5月和6月加息半點?這就是價格!

我的一些讀者誤解了,好像債券市場正在迫使美聯準。

這不是真正發生的事情。相反,美聯準在100%的時間裡都在做它想做的事,並且會為得到它想要的東西找藉口。

如果有什麼東西在迫使美聯準上漲,那就是通貨膨脹,但通貨膨脹在一年多的時間裡一直走高,而市場幾乎沒有動靜。

美聯準的主要工具是溝通

美聯準的主要工具是溝通。如果債券市場和聯邦基金期貨沒有按照美聯準的意願行事,美聯準就會無休止地溝通。

這就是為什麼儘管通脹飆升,但收益率在很長一段時間內幾乎沒有變動。

一個大的快速踢褲子

回想一下,3月份有50%的可能性是90%,直到美聯準主席的遊行退縮了。

這裡沒有運轉良好的市場。美聯準將溝通視為其主要工具。市場前線運行美聯準的溝通。

回想一下我在2月11日發表的文章美聯準不確定性原則和快速踢褲子

美聯準是否跟隨市場的腳步?大多數人都這麼認為,但事情並沒有那麼簡單。

布拉德給了市場一腳。市場的反應是在3月份加息50個基點。

無論出於何種原因,鮑威爾都不喜歡它。然後,一大批美聯準主席將加息幅度退回到25個基點。

美聯準是否跟隨市場?

大多數人認為美聯準遵循市場預期。

然而,這造成了乍一看似乎是一個重大悖論:如果美聯準只是遵循市場預期,那麼美聯準是否應該為後果負責?更尖銳的是,如果美聯準只是遵循市場預期,為什麼不歸咎於市場呢?

這是一個非常有趣的理論問題。雖然美聯準通常只做預期的事情,但隨著時間的推移,這些預期會因對美聯準行動的觀察而被扭曲。

觀察者影響被觀察者

美聯準與關注美聯準的所有參與者一起扭曲了經濟形勢。我將此比作海森堡的不確定性原理,其中對亞原子粒子的觀察會改變準確測量它的能力。

美聯準的存在改變了經濟視野。使問題更加複雜的是美聯準試圖與系統博弈。

2003-2004年1%的聯邦基金利率就是一個很好的例子。市場是否會自行將利率降至1%或長期維持在該水平,這是非常值得懷疑的。

2002-2004年發生的情況是觀察者/參與者的反饋循環,即使在經濟衰退結束後仍在繼續。美聯準將利率維持得太低太久。這催生了歷史上最大的房地產泡沫。格林斯潘聯儲在最糟糕的時刻支持衍生品和ARM,從而加劇了這個問題。

美聯準的存在嚴重扭曲了經濟形勢,以至於認為美聯準只是在跟隨市場,因此市場是罪魁禍首是有缺陷的邏輯。自由市場中不會有美聯準,也就意味著不會有觀察者/參與者的反饋循環。

美聯準不確定性原則

美聯準,就其存在本身而言,通過自我強化的觀察者/參與者反饋循環完全扭曲了市場。因此,暗示美聯準只是在跟隨市場是有致命缺陷的邏輯,因此市場應該為美聯準的行動負責。自由市場中不會有美聯準,並且暗示,也不會有觀察者/參與者的反饋循環。

推論一

美聯準不知道利率應該在哪裡。只有自由市場可以。美聯準對於它知道的(沒有用的)和不知道的(比它願意承認的要多得多)會不誠實,尤其是在經濟壓力大的時候。

推論二

對造成這種混亂負有最大責任的政府/準政府機構(美聯準)將嘗試大舉奪權,據稱是為了解決它造成的任何問題。它造成的混亂越大,它試圖攫取的力量就越大。隨著時間的推移,這會導致危險的權力集中到那些已經證明他們不知道自己在做什麼的人手中。

推論三

不要指望美聯準從過去的錯誤中吸取教訓。相反,預計美聯準會以越來越大的劑量重複它們,確切地說是造成最初問題的原因。

推論四

美聯準根本不在乎其行為是否非法。美聯準的運作原則是寬恕比許可更容易。寬恕只是它尋求的權力攫取的另一種手段。

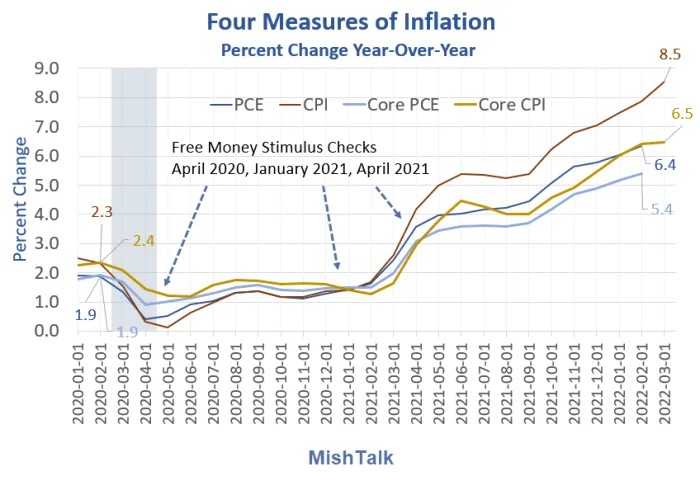

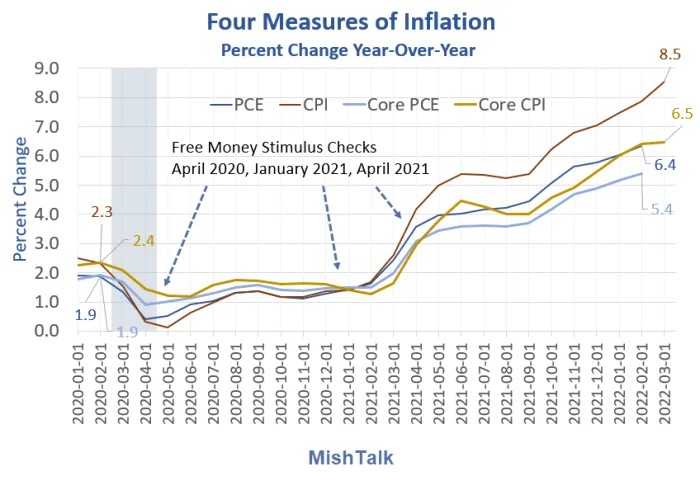

2020年至今的通貨膨脹

BEA的PCE數據,BLS的CPI數據,Mish圖表

利率自由市場是否會忽略2021年7%的通脹率?

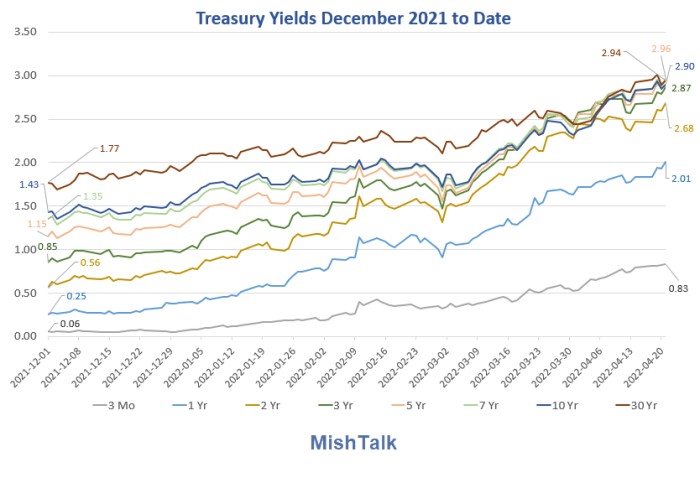

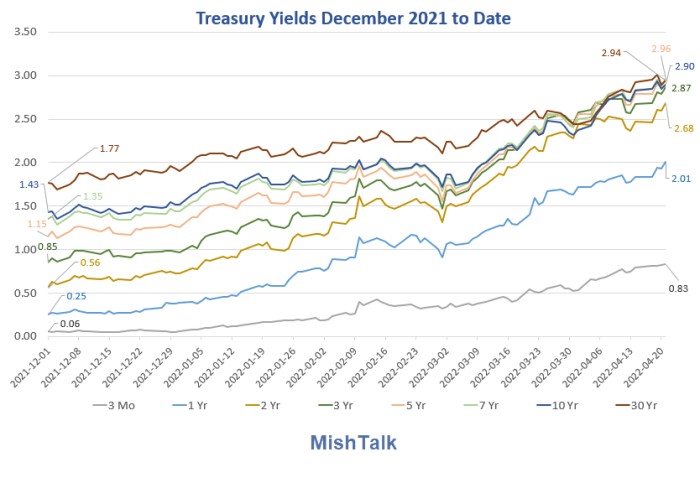

美國國債收益率

紐約聯儲的美國國債收益率

我們不僅通貨膨脹飆升,我們還實行量化寬鬆,直到宣布的痛苦結束,壓低利率!

12月30年期國債收益率僅為1.77%,CPI超7%!

通過溝通和量化寬鬆,美聯準控制利率。

那些肯定不是市場利率。

現在遠足?

這些傲慢的經濟文盲會為所欲為。什麼也沒有變。

目前,美聯準已決定加快加息步伐。市場隨之而來。如果市場沒有繼續下去,那麼就會有更多的溝通。

3月,儘管通脹肆虐,鮑威爾當時還沒有準備好50個基點。結果是美聯準主席們紛紛撤回布拉德的言論。

終於,美聯準終於發出了希望加快加息的信號。

因此,現在已經反映了更快的加息(當然,直到美聯準改變主意)。

我認為到12月我們會看到2.75%到3.25%嗎?

不,我的觀點仍然存在:經濟衰退將首先受到衝擊,美聯準將撤回現在已經定價的加息。

誠然,我沒想到這個週期甚至只有1.5%。然而,在過去十年的大部分時間裡,淡化美聯準加息預期的點陣圖是正確的。

如果您錯過了它,請參閱美聯準不確定性原則,因為它解釋了正在發生的事情。

也許這次加息終於有所不同,儘管歷史一直強烈支持懷疑論者。

這篇文章起源於MishTalk.Com。

-

炫麗 Shiny黃金白銀交易所

文章來源: Mish Talk

*文章內容為筆者個人見解,僅供參考,恕不代表本站立場。

一句話,沒有。讓我們討論一下到底發生了什麼。

米甚

2022年4月25日

2022年12月加息概率

5月和6月加息半個點?

昨天,我注意到5月和6月加息半點?這就是價格!

我的一些讀者誤解了,好像債券市場正在迫使美聯準。

這不是真正發生的事情。相反,美聯準在100%的時間裡都在做它想做的事,並且會為得到它想要的東西找藉口。

如果有什麼東西在迫使美聯準上漲,那就是通貨膨脹,但通貨膨脹在一年多的時間裡一直走高,而市場幾乎沒有動靜。

美聯準的主要工具是溝通

美聯準的主要工具是溝通。如果債券市場和聯邦基金期貨沒有按照美聯準的意願行事,美聯準就會無休止地溝通。

這就是為什麼儘管通脹飆升,但收益率在很長一段時間內幾乎沒有變動。

一個大的快速踢褲子

回想一下,3月份有50%的可能性是90%,直到美聯準主席的遊行退縮了。

這裡沒有運轉良好的市場。美聯準將溝通視為其主要工具。市場前線運行美聯準的溝通。

回想一下我在2月11日發表的文章美聯準不確定性原則和快速踢褲子

美聯準是否跟隨市場的腳步?大多數人都這麼認為,但事情並沒有那麼簡單。

布拉德給了市場一腳。市場的反應是在3月份加息50個基點。

無論出於何種原因,鮑威爾都不喜歡它。然後,一大批美聯準主席將加息幅度退回到25個基點。

美聯準是否跟隨市場?

大多數人認為美聯準遵循市場預期。

然而,這造成了乍一看似乎是一個重大悖論:如果美聯準只是遵循市場預期,那麼美聯準是否應該為後果負責?更尖銳的是,如果美聯準只是遵循市場預期,為什麼不歸咎於市場呢?

這是一個非常有趣的理論問題。雖然美聯準通常只做預期的事情,但隨著時間的推移,這些預期會因對美聯準行動的觀察而被扭曲。

觀察者影響被觀察者

美聯準與關注美聯準的所有參與者一起扭曲了經濟形勢。我將此比作海森堡的不確定性原理,其中對亞原子粒子的觀察會改變準確測量它的能力。

美聯準的存在改變了經濟視野。使問題更加複雜的是美聯準試圖與系統博弈。

2003-2004年1%的聯邦基金利率就是一個很好的例子。市場是否會自行將利率降至1%或長期維持在該水平,這是非常值得懷疑的。

2002-2004年發生的情況是觀察者/參與者的反饋循環,即使在經濟衰退結束後仍在繼續。美聯準將利率維持得太低太久。這催生了歷史上最大的房地產泡沫。格林斯潘聯儲在最糟糕的時刻支持衍生品和ARM,從而加劇了這個問題。

美聯準的存在嚴重扭曲了經濟形勢,以至於認為美聯準只是在跟隨市場,因此市場是罪魁禍首是有缺陷的邏輯。自由市場中不會有美聯準,也就意味著不會有觀察者/參與者的反饋循環。

美聯準不確定性原則

美聯準,就其存在本身而言,通過自我強化的觀察者/參與者反饋循環完全扭曲了市場。因此,暗示美聯準只是在跟隨市場是有致命缺陷的邏輯,因此市場應該為美聯準的行動負責。自由市場中不會有美聯準,並且暗示,也不會有觀察者/參與者的反饋循環。

推論一

美聯準不知道利率應該在哪裡。只有自由市場可以。美聯準對於它知道的(沒有用的)和不知道的(比它願意承認的要多得多)會不誠實,尤其是在經濟壓力大的時候。

推論二

對造成這種混亂負有最大責任的政府/準政府機構(美聯準)將嘗試大舉奪權,據稱是為了解決它造成的任何問題。它造成的混亂越大,它試圖攫取的力量就越大。隨著時間的推移,這會導致危險的權力集中到那些已經證明他們不知道自己在做什麼的人手中。

推論三

不要指望美聯準從過去的錯誤中吸取教訓。相反,預計美聯準會以越來越大的劑量重複它們,確切地說是造成最初問題的原因。

推論四

美聯準根本不在乎其行為是否非法。美聯準的運作原則是寬恕比許可更容易。寬恕只是它尋求的權力攫取的另一種手段。

2020年至今的通貨膨脹

BEA的PCE數據,BLS的CPI數據,Mish圖表

利率自由市場是否會忽略2021年7%的通脹率?

美國國債收益率

紐約聯儲的美國國債收益率

我們不僅通貨膨脹飆升,我們還實行量化寬鬆,直到宣布的痛苦結束,壓低利率!

12月30年期國債收益率僅為1.77%,CPI超7%!

通過溝通和量化寬鬆,美聯準控制利率。

那些肯定不是市場利率。

現在遠足?

這些傲慢的經濟文盲會為所欲為。什麼也沒有變。

目前,美聯準已決定加快加息步伐。市場隨之而來。如果市場沒有繼續下去,那麼就會有更多的溝通。

3月,儘管通脹肆虐,鮑威爾當時還沒有準備好50個基點。結果是美聯準主席們紛紛撤回布拉德的言論。

終於,美聯準終於發出了希望加快加息的信號。

因此,現在已經反映了更快的加息(當然,直到美聯準改變主意)。

我認為到12月我們會看到2.75%到3.25%嗎?

不,我的觀點仍然存在:經濟衰退將首先受到衝擊,美聯準將撤回現在已經定價的加息。

誠然,我沒想到這個週期甚至只有1.5%。然而,在過去十年的大部分時間裡,淡化美聯準加息預期的點陣圖是正確的。

如果您錯過了它,請參閱美聯準不確定性原則,因為它解釋了正在發生的事情。

也許這次加息終於有所不同,儘管歷史一直強烈支持懷疑論者。

這篇文章起源於MishTalk.Com。

-

炫麗 Shiny黃金白銀交易所

文章來源: Mish Talk

*文章內容為筆者個人見解,僅供參考,恕不代表本站立場。